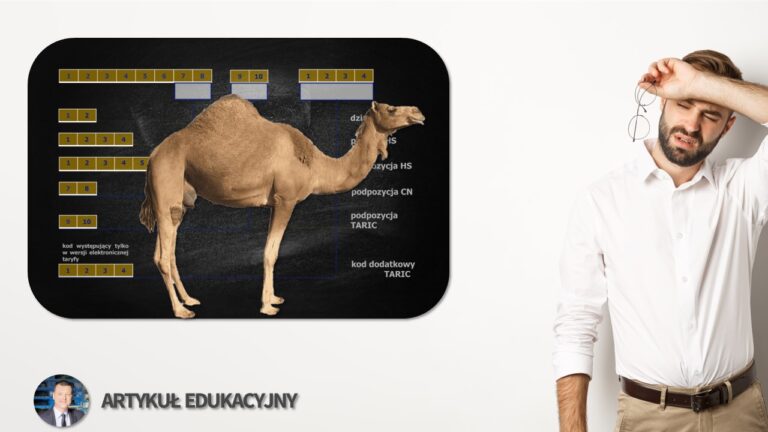

Jan Tomaszewski, legendarny bramkarz polskiej reprezentacji w piłce nożnej z czasów trenerów: Kazimierza Górskiego, Jacka Gmocha i Antoniego Piechniczka, zwykł dzielić błędy na normalne oraz „wielbłądy”. W tym podziale „wielbłąd” oznaczał błąd o niezwykle istotnych konsekwencjach, pomyłkę nie do wybaczenia.

Jeśli klasyfikację tę przeniesiemy na grunt zgłoszeń celnych, za „wielbłądy” należałoby uznać te błędy, które w konsekwencji mogą przynieść ich sprawcom poważne straty finansowe lub wręcz konsekwencje karne. Pomijając temat sankcji oraz ograniczeń w wywozie, którym poświęcaliśmy wcześniej liczne artykuły, można do grona wielbłądów zaliczyć przede wszystkim te uchybienia i wypaczenia, które prowadzą do niewłaściwego określenia kwoty długu celnego, jako, że za tego typu przestępstwa skarbowe grożą najsurowsze kary. I tak np. art. 87 § 1 Kodeksu Karno-Skarbowego stanowi, iż „kto przez wprowadzenie w błąd organu uprawnionego do kontroli celnej naraża należność celną na uszczuplenie, podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie”. Dla przypomnienia – według aktualnego (listopad 2023 r.) przelicznika, 720 stawek dziennych to kwota 34.560.000 PLN. Nawet więc uniknięcie odsiadki, kosztem grzywny orzeczonej w maksymalnej jej wysokości, będzie dla osoby ukaranej wątpliwą pociechą.

Elementy, na których najłatwiej połamać sobie zęby przy określaniu wysokości długu celnego noszą w języku branżowym miano „elementów kalkulacyjnych”. Należą do nich: klasyfikacja towarowa, pochodzenie towaru, stawka celna, wartość celna towaru oraz kurs waluty. W dzisiejszych czasach mamy ten komfort, że przynajmniej w zakresie tego ostatniego elementu trudno się pomylić – prawidłowości zastosowanego kursu waluty pilnują bowiem programy, przy pomocy których tworzone są zgłoszenia celne. Nieco problemów może się pojawić przy zamykaniu procedur specjalnych, ale ewentualne błędy nawet w tym zakresie nie powinny generować większych różnic w określeniu kwoty długu celnego, jako że kurs złotówki jest od lat bardzo stabilny. Jeśli jednak na stawkę celną spojrzymy jako na pochodną kodu CN oraz pochodzenia, jako potencjalne pola minowe pozostają nam: taryfikacja, pochodzenie oraz wartość celna. Przyjrzyjmy się zatem w telegraficznym skrócie, jakie niebezpieczeństwa czyhają na importerów oraz przedstawicieli celnych w tych obszarach.

ROZTERKI TARYFIKATORA

Oficjalna wersja głosi, iż każdemu towarowi można przypisać tylko jeden jedyny kod nomenklatury scalonej. Hasłu temu przeczą liczne przykłady z życia wzięte, kiedy to administracje celne różnych krajów nadawały temu samemu towarowi różne kody CN. Najsłynniejszym tego typu przypadkiem był swego czasu smartfon, a spór taryfikacyjny opierał się w zasadzie na określeniu wiodącego przeznaczenia tego urządzenia. Administracje celne niektórych krajów reprezentowały tradycyjne podejście, że jest to telefon komórkowy, wzbogacony o dodatkowe funkcje, podczas gdy dla innych był to po prostu miniaturowy komputer osobisty. Problem ostatecznie rozwiązano poprzez dodanie do unijnej taryfy celnej specjalnej pozycji 8517 13 00 00, której przyporządkowano opis słowny utrudniający dalsze dywagacje: „smartfony”.

Szukając dla określonego towaru właściwego kodu CN powinniśmy kierować się tzw. Ogólnymi Regułami Interpretacji Nomenklatury Scalonej (ORINS), których jest sześć; albo też dziesięć, jeśli doliczyć do tego „podreguły”, a reguły 3 oraz 5 potraktować tylko jako odesłanie do „podreguł”. Są to: 1, 2a, 2b, 3, 3a, 3b, 3c, 4, 5, 5a, 5b, 6. Osoby chcące podnosić swoją wiedzę w klasyfikacji towarowej znajdą je bez problemu w wielu miejscach, nie ma więc sensu przytaczać tutaj ich treści.

Zamiast tego przeanalizujmy, jakie pokusy i pułapki grożą osobom, które próbują zaklasyfikować np. śrubki, nakrętki, podkładki itp. towary służące do produkcji mebli. Dla wielu początkujących klasyfikatorów naturalne będzie szukanie odpowiednich pozycji w dziale 94 taryfy, gdzie znajdują się meble oraz części mebli. Przyjęcie takie punktu widzenia dawałoby jeszcze dodatkowy bonus w postaci upchnięcia wszystkich towarów, będących przedmiotem naszego zainteresowania pod jednym kodem CN, tj. jako części mebli, zamiast żmudnego klasyfikowania poszczególnych śrubek do właściwych im kodów taryfy. Jednak uważna lektura „Not Wyjaśniających” do działu 94 oraz do sekcji XV, naprowadza nas na wskazówkę, iż tzw. „części ogólnego użytku” objęte takimi pozycjami jak: 7307, 7312, 7315, 7317, 7318 jak i podobne artykuły z pozostałych metali nieszlachetnych nie mogą być klasyfikowane w dziale 94.

A teraz przeanalizujmy najpoważniejsze konsekwencje przyjęcia błędnej taryfikacji np. śrubki stalowej jako części mebla. Umieszczając dany towar w dziale 94 nie tylko zaniżymy dług celny, ale możemy ponadto ominąć cła antydumpingowe, ciążące na niektórych towarach z działu 73. Rezygnując z prawidłowej taryfikacji w dziale 73 dział 73, wyzwolimy się również z krępujących obowiązków sprawozdawczych dotyczących towarów objętych przepisami CBAM, jak i zostawimy gdzieś z boku uregulowania dotyczące sankcji, nałożonych na import towarów stalowych z Rosji. „Korzyści” płynące z tego typu niekompetencji byłyby zatem na pierwszy rzut oka bardzo duże. Byłyby – gdyby nie to, że w ten sposób dopuścilibyśmy się (w zależności od skali uszczuplenia) przestępstwa lub wykroczenia skarbowego. W tym konkretnym przypadku do odsiadki z tytułu art. 87 § 1 KKS oraz 34.560.000 PLN grożącej nam potencjalnie grzywny, mogłyby jeszcze dojść kary obowiązujące za omijanie sankcji, czyli kolejne 3 lata pozbawienia wolności oraz kolejne 20.000.000 zł grzywny, przewidziane w polskiej „ustawie sankcyjnej” (ustawa z dnia 13 kwietnia 2022 r. o szczególnych rozwiązaniach w zakresie przeciwdziałania wspierania agresji na Ukrainę oraz służących ochronie bezpieczeństwa narodowego). Summa summarum – ładnych kilka lat do spędzenia w zakładzie karnym oraz 54,5 mln zł.

NIEŁATWE DOCHODZENIE POCHODZENIA

Laikom zwykle mieszają się trzy pojęcia, z którymi miewamy do czynienia przy imporcie i eksporcie towarów. Są to: pochodzenie niepreferencyjne, pochodzenie preferencyjne oraz status towaru. Temu chaosowi często towarzyszy optymistyczne przeświadczenie, że posiadając urzędowo potwierdzony dowód pochodzenia, wystawiony w kraju wywozu, możemy spać spokojnie i nic nam z tej strony nie grozi. Tymczasem, sporządzone gdzieś na Dalekim Wschodzie świadectwo pochodzenia często okazuje się mniej warte od kartki papieru, na którym zostało wydrukowane. Szczególne pokusy w tej materii pojawiają się w kontekście ceł antydumpingowych, nakładanych przez UE przede wszystkim na co poniektóre towary produkowane w Chińskiej Republice Ludowej. Sytuacja, w której ten sam towar, w zależności od jego pochodzenia, jest obłożony drastycznie zróżnicowanymi stawkami cła musi prowadzić do patologii. Eksporterzy z Dalekiego Wschodu liczyć umieją, w związku z czym szybko skalkulowali, że nawet wydłużenie drogi eksportowanego towaru w taki sposób, aby zahaczył on o jakiś kraj, w stosunku do którego nie nałożono ceł antydumpingowych, jest dla nich opłacalne. Szybko pojawił się zatem schemat, w którym towar wyprodukowany w Chinach był wywożony do innego kraju (np. Kambodży, Tajlandii, Tajwanu), gdzie otrzymywał nową tożsamość i już jako towar rzekomo pochodzący z owego „kraju tranzytu” trafiał finalnie do UE. Całemu procederowi patronowali zaś (zapewne nie pro bono) dobrotliwi funkcjonariusze miejscowych służb celnych lub izb przemysłowo-handlowych, usłużnie wystawiający odpowiednie świadectwa pochodzenia.

Unijni importerzy śpią spokojnie, ufni w moc urzędowych dokumentów wystawionych w dalekich krajach, a tymczasem nad ich głowami gromadzą się już ciemne chmury. Przy czym fakt, że importer jest Bogu ducha winny i został tak samo oszukany przez swojego kontrahenta, jak i organy celne, nie ma tu najmniejszego znaczenia.

Omówiony powyżej przykład jest może drastyczny, ale bynajmniej nie odosobniony. W podobnej sytuacji mogą się np. znaleźć liczni importerzy towarów z Wielkiej Brytanii. Zgodnie z obowiązującą umową o wolnym handlu, towary brytyjskie korzystają z zerowej stawki celnej przy imporcie do UE, pod warunkiem, że są to towary posiadające brytyjskie pochodzenie (w celnym rozumieniu tego określenia). Brytyjscy eksporterzy nieprzesadnie jednak zawracają sobie głowę ustalaniem, czy ich towary spełniają odpowiednie kryteria, czy nie, i ochoczo podpisują odpowiednie deklaracje pochodzenia.

W efekcie, polscy celnicy, podczas rewizji nieraz przecierali oczy ze zdumienia, widząc na towarach „brytyjskiego pochodzenia” napisy „made in China”.

WARTO PRZYJRZEĆ SIĘ WARTOŚCI

Wiele osób jest głęboko przekonanych, iż przyjęcie zgłoszenia celnego przez odpowiedni organ celny, a następnie uregulowanie długu celnego kończy temat importu danego towaru. Znakomita część importerów nie uświadamia sobie konieczności zmiany danych w zgłoszeniu celnym, w sytuacji gdy zmieniła się wartość towaru. Pół biedy, jeśli towar „potaniał” – nie doszło wtedy do uszczuplenia należności celnych, o których mowa w art. 87 KKS. Gorzej, jeżeli wartość wzrosła, czego konsekwencją jest uszczuplenie należności celno-podatkowych w stosunku do kwoty określonej w zgłoszeniu celnym.

O uwzględnieniu w obliczaniu wartości celnej dodatkowych elementów, nie ujętych na fakturze zakupowej, należy pamiętać np. przy ponoszeniu opłat licencyjnych oraz opłat za korzystanie ze znaków towarowych. Nie można również zapominać, że wartość celna powinna w sobie zawierać oprócz kosztów transportu i ubezpieczenia, także inne koszty, które były poniesione w związku z nabyciem, transportem i ubezpieczeniem danego towaru, a które niekoniecznie znajdują się na fakturze zakupowej. W przypadku firm powiązanych należy wystrzegać się sytuacji, w których powiązana spółka kupująca otrzymuje od sprzedającej krewniaczki upusty większe niż te, na które mogą liczyć firmy niepowiązane.

IDŹCIE I NIE GRZESZCIE WIĘCEJ !

Pamiętajmy, że prawo celne to nie prawo karne. W przepisach pakietu prawnego Unijnego Kodeksu Celnego próżno szukać odpowiednika art. 53 polskiego Kodeksu Karnego, który mówi, że „sąd wymierza karę według swojego uznania, w granicach przewidzianych przez ustawę, bacząc, by jej dolegliwość nie przekraczała stopnia winy”. Prawo celne dopuszcza sytuacje, w których osoba niewinna może ponosić finansowe konsekwencje błędów, zaniedbań oraz przestępstw, których dopuściły się inne osoby; cóż dopiero, jeśli sami jesteśmy winni takiego wykroczenia.

Nie dajmy się zwieść pokusie łatwych oszczędności i nielegalnego omijania różnego rodzaju ograniczeń importowych. Wbrew popularnemu porzekadłu, bądźmy mądrzy PRZED szkodą.

Piotr Sienkiewicz, Dyrektor Zarządzający Rusak Business Services

Powyższy artykuł stanowi skrótowy i niepełny opis tematu.

Jeżeli interesuje Cię profesjonalne wsparcie merytoryczne w powyższym zakresie, skontaktuj się z naszymi specjalistami (csc@rusak.pl)